晨星信貸市場展望

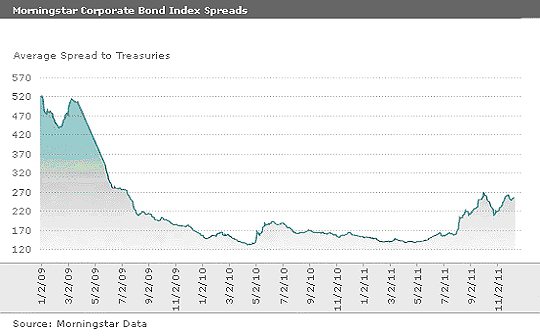

公司債:信用利差回升至原先的水平2011年第四季,我們指出在歐債消息面不斷干擾的情況下,信用利差的變化將會較不穩定,而市場亦證明我們的預期是正確的。信用利差在10月份持續收斂,但在11月份便快速擴大,而截至第四季末,信用利差已回升到第四季初的水平。

目前的信用利差已接近2009年7月市場從次貸危機中逐漸復甦以來的最高水平。個別債券發行機構的基本面大致上來說仍算不錯。我們認為2012年第一季基本面利多仍將持續被歐債主權債務問題所掩蓋,預期債券市場將會有較大的波動幅度。

公司債在去年10月份出現反彈,主要是受到歐盟國家為遏止體質較差的歐元區國家主權債務問題擴散,所制定之新方案的激勵。該項方案包含了三項計劃,分別為增加即將到期的主權債務的融資、要求歐洲銀行在2012年中旬前提高其資本水平,以及設立希臘債務的自願減計方案。但去年11月,該項方案卻受到市場人士的批評,主要因三項計劃的相關實行細節遭到質疑。由於該項方案無法平息投資人的擔憂情緒,導致義大利以及西班牙債券大幅下挫,迫使歐盟領袖重新展開協商。

在12月份的歐盟高峰會中,歐盟國家(除了英國以外)達成了一項改善國家財政紀律的協議。該項協議規定:一)毎個成員國皆需在其憲法當中列入財政預算平衡條款,其中必需包含自動修正機制;二)針對過度的財政赤字,建立自動懲罰機制;三)實行新的規定,以監督預算草案並且修正過度的財政赤字。

然而,市場對此卻反映冷淡,因為投資人經歷過太多類似的情況了。毎當歐盟領袖宣佈新的計劃時,市場最初都會出現上漲走勢,接下來該項計劃便會被發現缺乏具體有效的解決方案,導致股市再度下跌。在這項最新的協議當中,除了歐盟成員國同意將在今年3月底前制定並批准相關計劃之外,並未具有其他重大進展;且該項協議一樣缺乏了市場所需的執法機制。而強制歐盟成員國落實財政樽節方案以及結構性改革,將會是該項協議是否能發揮功效的重要關鍵。不過,我們認為該項協議仍具有正面的意義,儘管這對要解決歐債危機的根本原因來看(該協議並不僅是用來解決歐債問題所導致的後果),仍屬於初步階段。

我們預期歐債議題未來仍有可能遭遇許多變數,但我們認為改善財政紀律,整體而言對於信貸市場的影響會是正面的。我們對歐盟先前所提出的歐債解決計劃存有疑慮,因為這些計劃都僅是試圖解決歐債危機所導致的後果,而不是用來解決根本的問題。先前的計劃對市場挹注了流動性,卻對於一些肆意揮霍國家的償債能力,並未提出根本的辦法。不過,現在這項計劃與先前不同的是,它所要解決的是個別國家的財政與結構性問題。

部份產業的信用風險增加

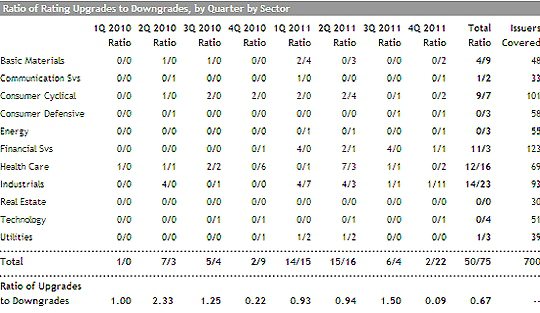

根據晨星的數據資料顯示,上一季債信評等被調降的數量遠超過調升的數量。被調降債信評等的企業大多集中於航運及交通運輸、建材,以及基本物料產業等,某些基本面出現惡化情況的產業。而其他產業的債券發行機構會被調降評等,則是因為其融資狀況變差導致信貸素質降低,或者是企業高層決定要增加股東價值,因而損及債券持有人的權益。

由於在去年第三季被調降債信評等的數量超過被調升的數量(見下表),我們認為信用風險小幅增加,不過仍未達到債券被大量拋售的情況。儘管債券市場通常能夠適當反映通膨風險以及倒帳風險,投資人對於政治角力導致歐洲邊緣國家金融市場崩潰(該事件發生的可能性偏低,但一旦發生便會造成相當嚴重的後果)的情況,卻較難加以定價。我們認為利差的擴大,主要是反應因為歐債問題而提高的系統性風險,並非因個別債券發行機構基本面惡化所造成的違約風險增加。

我們預期那些欲利用財務工程操作(例如公司購併、分割,以及舉債買回股票),以增加股東價值的債券發行機構,最有可能發生信貸風險上升的情況。也有少數的私募股權公司會採用槓桿收購的形式,來進行公司收購,但我們認為這將不多見,因為相較於藉由融資槓桿交易賺取費用收入,目前銀行較傾向穩健的維持資本。

從基本面的角度來看,目前信貸市場的風險水準具有投資吸引力。不過,在歐債疑慮的壟罩之下,市場仍有可能有較高的系統性風險,導致利差進一步擴大。當市場擔憂情緒較為緩解之際,我們預期系統性風險的影響會較低,投資人也會較關注基本面,因此信用利差將會緊縮。我們建議投資人可較著重於具有經濟護城河,且資產流動性較佳,可安全渡過金融風暴的債券發行機構。此外,投資人也可從健康護理及科技產業中找尋投資機會,我們發現在這兩個產業當中,有不少間債券發行公司的債信評級,均低於我們對其債信品質的評估結果。

通膨預期穩定通膨預期將持續在可控制的範圍內,自市場從信貸危機中復甦以來,5年遠期均衡通膨率(The five-year, five-year-forward break-even rate)持續維持在2%到2.75%之間。從目前2.4%的通膨預期水平來看,該數值正處於上述範圍當中。這使得美國聯準會(Fed)更具有運用貨幣政策以刺激美國經濟成長的空間。

在經濟活動不夠熱絡、失業率持續高於5%,且通膨預期並未增加的情況下,我們懷疑美國聯準會(Fed)會持續運用各種不同的槓桿操作(或甚至是創造新的槓桿操作方法),向經濟挹注流動性。由於通膨預期仍維持穩定,我們並不預期今年第一季的利率會出現顯著變化。

(本文由晨星美國撰寫,晨星台灣編譯)

相關新聞

MORNINGSTAR基金市場月評 (截至8月28日)

2014-09-12評析/建構與再平衡投資組合的6個步驟

2014-09-12晨星全球股債市展望─2014年9月

2014-09-12富達基金-世界基金

2014-09-01MORNINGSTAR基金市場月評 (12/1至12/31)

2014-09-01美國機會基金

2014-09-01MORNINGSTAR基金市場週評(1/2至1/6)

2014-09-01聚焦2011年ETF的現金流量

2014-09-01中國銀行類股展望

2014-09-01中國經濟是熾熱還是過熱?

2014-09-01MORNINGSTAR基金市場週評(1/9至1/13)

2014-09-01晨星市場展望

2014-09-01中國保險類股展望

2014-09-01施羅德環球基金系列-環球能源

2014-09-01MORNINGSTAR基金市場月評(1/1至1/27)

2014-09-01晨星信貸市場展望

2014-09-01晨星2011年中國開放式基金年評

2014-09-01安本環球-世界股票基金

2014-09-01中國經濟將會軟著陸還是硬著陸?

2014-09-01中國2011年報酬表現最佳基金類型-貨幣市場基金

2014-09-01新興小型股:一時風潮或不錯投資選擇?

2014-09-01晨星2012年中國股市展望

2014-09-01MORNINGSTAR基金市場週評(1/30至2/3)

2014-09-01霸菱全球資源基金

2014-09-01MORNINGSTAR基金市場週評(2/6至2/10)

2014-09-01跨境ETF:基金產品架構與風險

2014-09-01透視美國2011年第四季GDP成長率

2014-09-01貝萊德環球小型企業基金(A2美元)

2014-09-01檢視避開債券市場下跌的投資策略

2014-09-01中國公募基金2011年第4季投資組合觀察

2014-09-01MORNINGSTAR基金市場週評(2/13至2/17)

2014-09-01檢視中國內地2011年表現抗跌的基金(上)

2014-09-01MORNINGSTAR基金市場月評(2/1至2/28)

2014-09-01MORNINGSTAR基金市場月評(2/1至2/29)

2014-09-01檢視戰術性資產配置基金

2014-09-01檢視中國內地2011年表現抗跌的基金(下)

2014-09-01析評/富達基金-美國基金

2014-09-01析評/貝萊德太平洋股票基金

2014-09-01中國各行業類股投資展望

2014-09-01析評/ING(L)科技投資基金

2014-09-01中國內地新基金募資下限鬆綁的利與弊

2014-09-01MORNINGSTAR基金市場週評(3/5至3/9)

2014-09-01