施羅德/「金髮經濟」時代的投資

【本文由施羅德投信多元資產投資團隊協理 莊志祥提供】

緣自於童話故事裡的小女孩Goldilocks,在三碗不同溫度的粥中選擇了不冷不熱的那一碗,本月經理人以此描述現在的景氣,並說明在不冷不熱的環境中該如何投資。

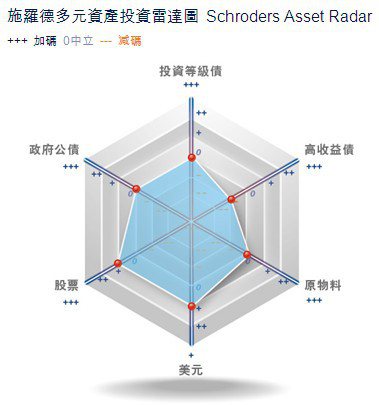

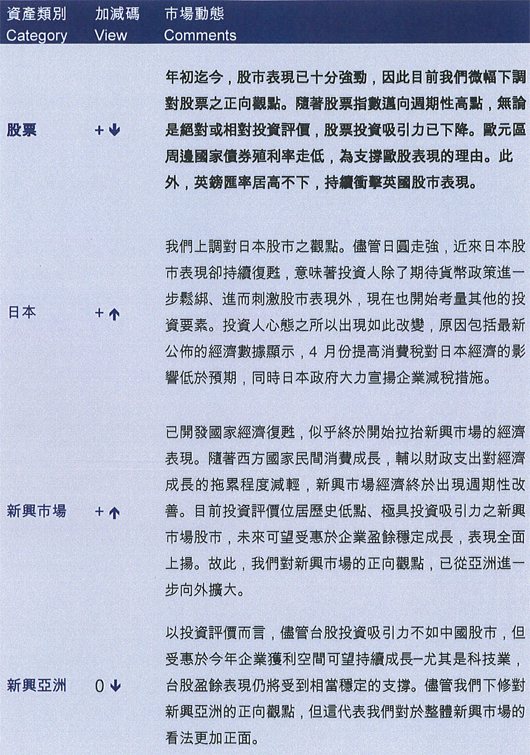

股票仍是施羅德多元資產團隊最看好者,只是股市已有強勁的表現,因此將其正向觀點略微下調一級。在各區域中,日本股市與新興市場股市都在是本月上調為正向的標的。日本數據顯示提高消費稅對日本的影響低於預期,且政府大力宣揚企業減稅措施,使得市場轉趨樂觀。經理人對新興亞洲的樂觀預期本月擴散到其他新興市場,因其經濟終於改善,輔以投資評價位居歷史低點,因此上調新興股市的評價。

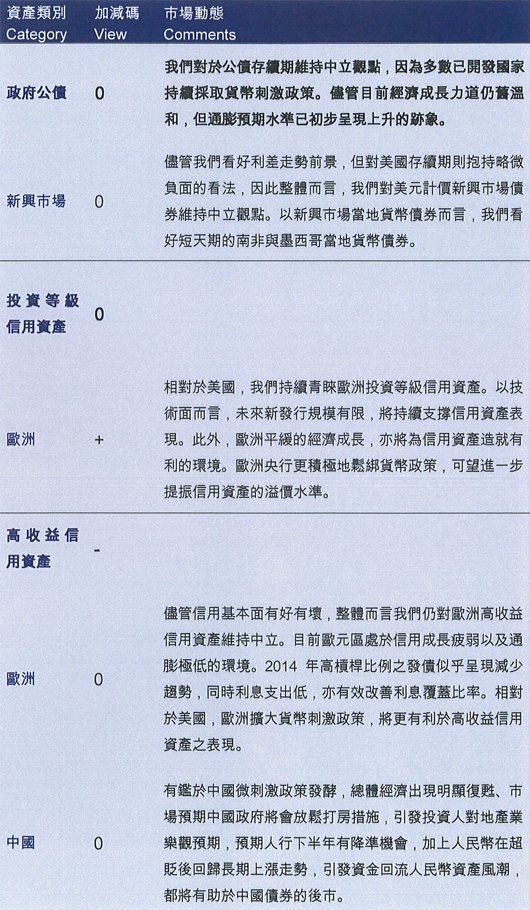

本月對公債存續期維持中立,因為多數已開發國家持續採取貨幣刺激政策;對美元計價新興市場債券(包括中國債市)維持中立;對新興市場當地貨幣債券,則是看好短天期的南非與墨西哥。

經理人看法 Multi-Asset Insights

金髮經濟時代來臨

全球投資人採取審慎投資態度,但市場資金動能仍然充沛且持續流入股票與債券基金。在溫和經濟成長、溫和通貨和低利率的「金髮經濟」(goldilocks)環境下,有利穩步推高風險性資產的中長期表現。

股票的布局策略上,由於全球景氣復甦趨勢不變,IMF亦表示經濟活動將於今年下半年增溫,明年會再加速,只是由於各國投資依舊偏低,成長動能可能較預期弱,故全球經濟現階段仍處於低速的擴張循環期,但陷入衰退的機率相對較低。建議持續以相對穩健的股票為主,如全球型與價值型基金。歐洲短線雖會受到歐美擴大對俄羅斯實行經濟制裁的影響,但歐洲央行維持寬鬆貨幣政策且有機會再端出其他刺激方案,因此以中性的態度看待歐洲區域。新興市場方面,中國官方陸續施以定向降準策略讓市場流動性不虞匱乏,同時祭以微刺激的激勵,中國經濟似乎見到落底回溫的曙光,因此,預期經濟體質相對較佳的亞洲國家可望有落後補漲的機會,整體新興市場為下半年不可缺席的投資區域,可考慮逢低加碼。

債券的布局策略上,因受到短線金融市場不確定因素(烏克蘭事件引發的歐美與俄羅斯制裁、以巴、伊拉克等地緣衝突)增加的影響,投資人風險趨避意識上升,致使漲高的風險性資產出現回檔修正行情,故預期歐美公債殖利率將持續呈現大區間的波動,不排除有下探的機會。基於風險分散原則,建議以全方位風險分散布局之全球債劵基金與策略債劵基金為核心投資。

多元資產的布局策略上,投資風格獨特且與大多數風險性資產連動性相對較低的絕對報酬投資策略可降低市場震盪風險,並兼顧投資標的的長期成長機會,建議可於此時增持部位。房地產投資則建議以全球與亞洲為主要布局方向,適時參與房市後續發展之利基,相對促使多元資產的布局能更有效地降低整體投資組合風險。

歐洲信用資產-還有上檔空間嗎?

今年6月5日歐洲央行推出一連串措施,藉此刺激金融機構對歐洲中小企業的放款活動:重點式長期再融資操作(TLTRO)。只要是符合資格之歐元區銀行,皆可透過重點式長期再融資操作,向歐洲央行以固定利率標購融資,借款期限最長為4年。

本月我們針對重點式長期再融資操作之成效,進行質性分析。我們認為重點式長期再融資操作,可望為歐元區帶來中期的刺激效果,特別是支撐歐元區信用利差的表現。我們之所以抱持上述觀點的理由如下:

1.重點式長期再融資操作的規模,已從原本的4000億歐元,擴大至1兆歐元的潛在上限。

2.歐洲央行大幅放寬參與重點式長期再融資操作之銀行資格;換句話說,有資金需要的銀行,將更容易取得融資。

3.重點式長期再融資操作提供之融資利率極具競爭力。目前重點式長期再融資操作之利率為25個基點,主要再融資操作之利率為10個基點。

倘若重點式長期再融資操作的成效一如預期,屆時歐洲信用市場將轉趨活絡,刺激當地中小企業表現;即便政策成效打了折扣,歐洲銀行仍可藉此更有效的運用資產負債表,對銀行而言仍是一項利多。相反的,倘若政策成效不彰,屆時信用市場也不會因此受到負面衝擊,對實體經濟的影響也不會過大;然而,歐洲銀行類股的投資評價,可能會因此受到不利的影響。

整體而言,我們認為歐洲央行此次推出的干預政策規模夠大,足以帶來中期性的效益。儘管如此,投資人對於政策成效的期待,已完全反映在資本市場。故此,我們目前維持審慎觀察的態度;畢竟,有鑑於當前金融資產的違約風險定價水準,未來即便是絲毫不如預期的走勢,都可能造成顯著的影響。

市場展望 Market Forecast

施羅德多元資產投資量表主要是由施羅德投資多元資產投資團隊依照風險溢價研究結果所做的投資建議。風險溢酬研究平台可分成4大分析群組(成長風險溢酬/Growth、通膨風險溢酬/Inflation、策略風險溢酬/Strategies、存續期間風險溢酬/Duration),並再細分為8大因子(信評、存續期間、股票、商品、通膨、貨幣、波動與策略),透過景氣循環週期、投資評價與市場動能等3大指標分析,以量化與質化研究方法,每月歸納出對各類資產加碼、減碼或中立的評價與幅度。

Where referenced, risk premia groups are as described below.

Strategies group of risk premia, 25% of the contribution to risk is divided equally between: US Small Large (Russell 2000 Index – S&P 500 Index); Value Growth (Russell 1000 Value Index - Russell 1000 Growth Index); Carry (US dollar); Trend; Volatility Premium; UK Small Cap Premium (FTSE 250 Index – FTSE 100 Index), German Small Premium (MDax index – Dax index)

Inflation group of risk premia, 25% of the contribution to risk divided equally between: Industrial Metals (Dow Jones-UBS Industrial Metals Index); Agriculture (Dow Jones-UBS Agriculture Index); Crude Oil (Dow Jones-UBS Crude Oil Index); Gold (Gold Spot US dollars per troy ounce); Inflation (BofA Merrill Lynch 10 Year US Treasury Index - BofA Merrill Lynch US Inflation-Linked Treasury Index).

Duration group of risk premia, 25% of contribution to risk is divided equally between: Australian 3 Year Duration (Australia Benchmark 3 Year Datastream Government Index); German 5 year Duration (BD Benchmark 5 Year Datastream Government Index); German 2 year Duration (BD Benchmark 2 Year Datastream Government Index); US 5 year Duration (United States Benchmark 5 Year Datastream Government Index); US 2 year Duration (United States Benchmark 2 Year Datastream Government Index); Canadian 10 year Duration (Canadian Benchmark 10 Year Datastream Government Index); Australian 10 year Duration (Australian Benchmark 10 Year Datastream; Government Index); Emerging Market Debt (JP Morgan Emerging Market Bond Index); US 10 year Duration (United States Benchmark 10 Year Datastream Government Index); UK 10 year Duration (UK Benchmark 10 Year Datastream Government Index); Japan 10 year Duration (Japan Benchmark 10 Year Datastream Government Index); European 10 year Duration (European Benchmark 10 Year Datastream Government Index) US High Yield Premium (Barclays Capital High Yield Very Liquid Index – BofA Merrill Lynch US 10 Year Treasury Index).

Growth group of risk premia, 25% of contribution to risk is divided equally between: Emerging Market Equity Premium (iShares MSCI Emerging Markets Index Fund); US High Yield Premium; Pacific Basin Equity (MSCI Pacific Ex Japan Local); Eurozone Equity (Euro Stoxx 50 Index); Japan Equity (TOPIX Index); UK Equity (FTSE 100 Index); US Equity (S&P 500 Index); US Credit Premium (iBoxx US dollar Liquid Investment Grade Index- BofA Merrill Lynch US 10 Year Treasury Index); EU Credit Premium (Barclays EuroAgg Corporate Total Return Index - BofA Merrill Lynch Euro 5 Year Government Index)

以上資訊由施羅德投信提供,僅供參考。

基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。

基金或有投資外國有價證券,除實際交易產生損益外,投資標的可能負擔利率、匯率(含外匯管制)、有價證券市價或其他指標變動之風險,有直接導致本金發生虧損,且最大可能損失為投資本金之全部。

有關基金應負擔之費用(含分銷費用)已揭露於基金之公開說明書或投資人須知中,投資人可至公開資訊觀測站/境外基金資訊觀測站中查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

本資料及訊息由施羅德投信提供,僅供訊息接收人參考,未經本公司許可,不可逕行抄錄、翻印或另作派發。本公司當盡力提供正確之資訊,所載資料均來自或本諸我們相信可靠之來源,但對其完整性、即時性和正確性不做任何擔保,如有錯誤或疏漏,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。或就相關金融商品之投資風格,投資人於投資決定前須諮詢顧問專家。

境外基金採用『反稀釋調整』機制,相關說明請詳基金公開說明書。留存投資人之個人資料,除金管會或其他法律規定外,應保守秘密,並依個人資料保護法之規定辦理。投資人須留意中國市場之特定政治、經濟與市場等投資風險。投資於新興市場股票/債券之相關基金通常包含較高的風險且應被視為長期投資的工具。這些股票/債券基金可能有流動性較差與信賴度較低的保管管理等風險。任何債市都有匯率、利率與債信的機會與風險,單一國家與新興市場國家債市波動較大,投資人應衡量本身風險承受情形適度佈局。

投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重。本基金經金管會核准,惟不表示絕無風險。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本基金適合能承擔較高風險且追求資產增值的成長型投資人。相對公債與投資級債券,高收益債券波動較高,投資人進場布局宜謹慎考量。美國 Rule 144A債券屬私募有價證券,債券發行機構之財務與營運資訊揭露相對較不透明,且需符合合格投資機構資格者才能進行交易,故債券流動性相對受限。本基金雖依現行法規對Rule 144A債券的投資限制在基金規模10%以內,惟市場波動劇烈時,本基金仍可能面臨前述流動性風險而產生虧損。

施羅德證券投資信託股份有限公司 台北市信義路5段108號9樓 網址:www.schroders.com.tw電話:02-2722-1868

客服專線:8723-6888 施羅德投信獨立經營管理

相關新聞

施羅德/I See EU.

2014-09-12施羅德/歐洲央行意外降息 為歐股注入強心針

2014-09-12施羅德╱股利投資學 你跟上腳步了嗎?

2014-09-01施羅德╱2012年的十大焦點

2014-09-01施羅德╱龍年信心重生 DRAGON原則掌握機會

2014-09-01施羅德╱城市大頭症 啃食新興國經濟

2014-09-01施羅德╱跟上2012科技業六大趨勢

2014-09-01施羅德╱經歷風暴考驗 去年高收益基金成長近五成

2014-09-01施羅德╱中國市場 走在鋼索上

2014-09-01施羅德╱三大肥尾現象 潛藏危機

2014-09-01施羅德╱雲端科技 挑戰教育體制

2014-09-01施羅德╱泰國洪災 淹出兩大危機

2014-09-01施羅德╱選舉激情過後 基本面重掌兵符

2014-09-01施羅德╱選後上半年台股 有2「ㄐ一」可尋

2014-09-01施羅德╱濫開政策支票時代 該結束了

2014-09-01施羅德╱中國房地產向下的螺旋

2014-09-01施羅德╱避開漲高股 轉往價值型投資

2014-09-01施羅德╱那一年,我們一起經歷的金融海嘯…

2014-09-01施羅德╱鋼索上的投資學- 歐元怎麼了?

2014-09-01施羅德╱2012年投資全球股票的十大秘訣

2014-09-01施羅德╱兩岸房市的陣痛過後…

2014-09-01施羅德╱債市林書豪出線 中國高收益成新秀

2014-09-01施羅德╱上半年為投資高收益債券最佳時機

2014-09-01施羅德╱把握華人經濟圈黃金三年

2014-09-01施羅德╱施羅德(環)新興歐洲基金年年獲獎

2014-09-01施羅德╱大陸經濟注活水 四產業解渴

2014-09-01施羅德╱台灣首檔中國高收益債券基金3/5開始募集

2014-09-01施羅德/掌握第二季投資中國高收益債券良機

2014-09-01施羅德╱2012年政治經濟學的春天

2014-09-01施羅德╱台股聚焦高殖利率與低本淨比雙主軸

2014-09-01施羅德╱企業獲利逐季好轉 五月逢低布局台股

2014-09-01施羅德╱注入活水思維 打開經濟僵局

2014-09-01施羅德╱資金主導市場 全球股市首選Double A

2014-09-01施羅德╱緊盯關鍵報告 投資逆轉勝

2014-09-01施羅德/離岸人民幣債市具高收益與低波動優勢

2014-09-01施羅德╱政策面 台股最主要挑戰

2014-09-01施羅德/股利發威!亞股總報酬逾7倍 股利貢獻59%

2014-09-01施羅德/關鍵6月 投資要做最好準備

2014-09-01施羅德/歐元區難保現狀!掌握三大優勢

2014-09-01施羅德╱專利,下個兆元產業成敗關鍵…

2014-09-01施羅德/亞股進場燈亮:存準降 高股利股票表現棒

2014-09-01施羅德/歐債起風波 趁勢加碼中國債券基金

2014-09-01