《「我是有錢人」迷思693》「理財」應該主動、「投資」才要被動!

也許是媒體鋪天蓋地報導的效果十足,最近有位熟識的讀者,就想把她已經「繳費期滿(其實是持有保單期間,已超過要收解約金的年期)」的利變年金險「解約」,再分別投入媒體都「大推」的「高股息ETF」,以及中長天期(約5年)的美元計價投資等級債。

理由很簡單:後兩者標的不但「極具賺錢相」,且在持有期間,還可以定期領取「比市場更高的配息」。以上簡單來說,就是這兩個標的,具有「利差與價差都能得兼」的特性。

話說這位朋友過去所持有的金融資產,涵蓋了各種儲蓄險(不論是傳統短天期養老險、利變型保單,或是增額終身壽險,只要IRR高於銀行定存,就一定會買單),以及高收債基金(特別是配息率更高的南非幣計價高收債基金,或是連結這類基金的類全委保單)等金融商品。

她在進行投資決策時的心態(想法)是:純賺資本利得的投資標的(像是股票、基金或ETF)風險實在有點高。所以,她認為最佳的投資標的,是同時有「利息(一定要比銀行定存要高,且比同市場水準還要更高)」及「資本利得」,且最好是「兩者得兼」;因為假設賺不到價差,至少還有高利息可賺…

不可否認,國內與這位讀者抱持同樣想法的投資人,還真的不少。所以,只要理專或業務員以「高利(高股息)及價差可以得兼」的訴求,向他們推銷商品,幾乎都不會遭到「拒絕」,且多數會「歡喜買單」。

然而,只用以上標準,而頻繁進行投資標的轉換的理財大眾,真的能從中受惠,而沒有任何投資風險嗎?身為CFP認證高級理財規劃顧問的陳敏莉就引用行為財務學中的「定錨效應」理論,解釋為何投資人,會因為受到大眾媒體的近期報導影響,而有「過於追逐短線高投報率商品的行為」。

因此,她不忘提醒投資大眾,應該要清楚分辨每一項投資決策,究竟想要符合自己的短期,或長期資金需求? 特別是國人常拿來做為「定存替代標的」的利變型保單為例,短期進出是有其成本(費用)存在的。所以,她會建議投資人在正式投入之前,一定要思考清楚自己的資金需求期間長短,避免因為短線進出的成本,而導致存錢不成,反而虧損的情形。

至於國人向來迷戀的高配息金融商品(高收債基金、高配息ETF…),陳敏莉則再三強調:凡是配息率大於投資標的的平均報酬率,長期來說,本金一定會遭受到折損。特別是當投資的初期,投資標的的市場價格下跌,且同時要領取高配息時,本金被「吃掉」的速度就會更快。

同時,她也不忘提醒,就算配息率低於平均報酬率的標的(低配息率的標的),並不表示短期(例如2022年)之內,本金不會受到折損。只能說長期來看,本金「較不易受到折損」而已。

對於投資人以上這種「想要利息及資本利得都賺,但如果不行,至少利息可以賺到」的心態,專門教授行為財務學的政大財務管理系教授周冠男就指出,這是屬於「心裡帳戶理論(Mental Accounting)」的偏誤。

根據該理論「人們會習慣將錢進行分門別類」的說法,周冠男認為不論是時下投資人愛買高殖利率股票、高收債基金或ETF(不單指固定配息,而是配息要「越高」及「更高」),或是買房出租賺租金收入,未來賣出也賺價差等行為,就是來自於「投資人習慣將『本金(資本帳戶)』及『利息(現金帳戶)』收入分開來看」的原因。

投資人之所以會出現以上的行為謬誤,周冠男表示是因為理論上,一項投資的總報酬(total return)應該包括「殖利率(現金流入報酬率)」及「資本利得報酬率」兩類。

然而,由於一般人難以計算資本利得的實際賺賠,所以,許多人就只好單純看,或是比較殖利率的高低,進而產生「只要能固定收息就算獲利」的偏誤。但周冠男不忘強調實際上,投資的本金若有虧損,整盤投資就是賠錢。

常以「落入到『一鳥在手,勝過多鳥在林』謬誤」,來形容偏愛穩定現金流收入投資人的周冠男指出,不論是利息收入或資本利得,其在本質上並無不同,同樣都是錢。不能說有利息收入就是「賺錢」,資本利得的部分就「不是錢」。

他認為,投資人若是為了怕投資標的價格下跌、怕承擔跌價損失,而不選擇投資「資本帳戶」,那是很有問題的。因為長期研究顯示,股票投資報酬率會高於債券報酬率,就是因為投資人「承擔了較高的風險」,而風險,必定會與報酬率進行「匹配」的。「更何況,這世界並沒有白吃的午餐。絕對沒有那種,只想要獲利,卻完全沒有任何風險的投資」,他再三加強語氣強調。

至於理財大眾因為怕「未來利率會走升」,所以「只買短期債券」及「利變年金險不進入給付期」的現象,周冠男則是將其歸因於「短視近利損失趨避(Myopic Loss Aversion, MLA)」的謬誤。

根據此一理論,人們會因為擔心損失,而進行短線而頻繁的交易。他認為「短視近利損失趨避」源自於人類的生存衍化,也就是為了能在野外求生,自然而然所產生的結果。

周冠男引用「展望理論(Prospect Theory)」的研究指出,在同等金額之下,「賠50元」比「賺50元」感覺痛苦;又例如「給某人200元,卻丟失100元,最後只得100元」的快樂,卻是低於「直接某人100元」。其結論是:同等金額虧損的痛苦,是賺得同等金額的2.5倍。

他進一步表示,正因為賺錢與虧損的快樂、痛苦差異如此之大,才會常常導致投資人在股票上漲時「趕快賣出」,以避免承受萬一股價再跌的痛苦;而當股價下跌時,投資人又會選擇「不賣出」。因為只要「不賣出」,投資人就不會感覺到「虧損實現」的痛苦。

為何市場上,聽到的「買房會賺錢」案例較多?一直以來,國人普遍有「買房比買股賺錢」的印象。但,實情真的如此嗎?

對此,周冠男首先根據國外百年來的資料統計研究顯示,投資房地產與股票的報酬率,是差不多的。那麼,為什麼國內卻聽到這麼多「老一輩的人,投資房地產賺錢,但投資股票卻賠錢」的案例?

他認為原因就在於房地產投資的具有「不可分割」及「無法短期交易」的兩大特性。「正因為這兩大特性,使得房地產投資人能「守得住」、「跑不掉」(因為較難像股票投資一樣短線交易,難以存到股票)」,周冠男說。

然而周冠男不忘提醒首先,短線交易是有成本的,長期下來的總投資報酬率,肯定不會特別好看;其次,不論是利率或匯率,都是難以正確預測的。他認為,投資理財大眾會有此謬誤,主要是有「大家都想自己當醫生」的心態。但至少到目前為止的研究都顯示,沒有任何人曾經成功預測過利率及匯率。更何況有研究顯示,一般人的投資決策,並沒有比法人厲害。

正由於「凡投資必有風險」,既想要賺錢(獲利),卻又不想擔負損失的風險,根本是不可能的事。所以,周冠男才會常常建議民眾:跟「理財」有關的行為,應該要「積極主動」;但與「投資」有關時,則應該要「消極被動」。

其意思是:如果個人在未來10年,有美元需求,就應該買10年期的美元計價債券,而不是先為了現階段的「更高」獲利,而買一檔5年到期的債券。這種「挑選資金需求,與投資標的期間相匹配投資工具」的行為,才是正確的主動理財決策;但是,一但理財大眾選定了投資標的(工具),就應該轉主動為被動,就不要再三心二意地頻繁進出(短線交易)。

退休族在進行資金配置時,應首重「穩定且長久」,而非「每期領最多」儘管年金險的最大功用,就在於能提供被保險人,一筆「活得越久,領得越多」的「固定年金」,可以讓當事人不用擔心退休之後,失去了穩定的收入來源。

然而一直以來,國內年金險市場卻有一個滿「畸形」的發展—民眾幾乎沒人買「即期年金險(保戶先躉繳一大筆保費,然後立刻開始定期領取年金)」,反而是累積財富能力極低的「遞延年金險(保戶分期繳交保費,然後可以在一定期間之後,選擇整筆解約,或是進入年金給付期,定期領取年金)」。

而且買這類保單(不論是傳統固定利率、利率變動年金險,或是屬於投資型保單的變額年金險)的人,幾乎從不進入「年金給付期」,而是把它當做「短天期儲蓄險」來看。

保戶一等「懲罰期(保單前幾年解約,會有一定的解約金)」一過,就將保單解約,並轉入下一檔「當期預期投報率」更高的標的。即使是需要穩定配息現金流的退休族,也是採取同樣的做法。

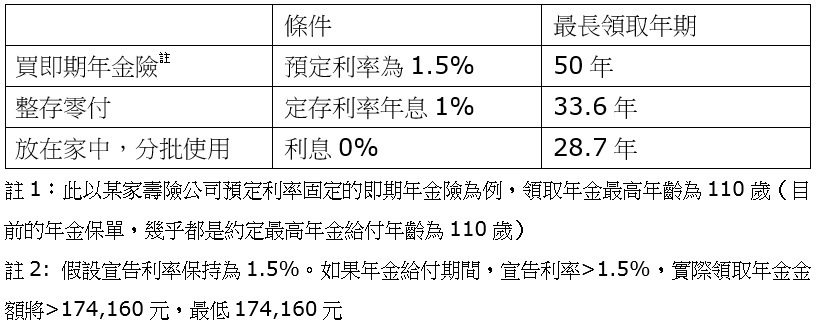

對此,陳敏莉則不忘提醒:「很多退休族並不喜歡買年金險,但是,我卻認為從資產配置及穩定現金流的角度,(即期)年金險最適合做為正式退休後,提供最低基礎生活費的重要來源之一」。下表,是她所提供,同樣以60歲、總資產500萬元為例,假設每年領17萬4160元,在採取不同方式之下的最長領取年期比較。

表、同樣以60歲、總資產500萬元為例,假設同樣每年領17萬4160元,在採取不同方式之下的最長領取年期表:

上表所要強調的重點在於:也許即期年金險的「年領金額」,並不如直接買高配息標的。以上表所提到的即期年金險為例,換算下來的年化撥回率大約只有3.48%,可能不如之前的高收債基金等標的(年化配息率約有5%以上),且年金險在進入給付期之後,就不能解約,不利於於有緊急資金週轉需求的民眾。

但是在高齡族較易遭到詐騙等金融剝削風險之下,「不能解約」反而有可能提供退休族「資本保全」的功能。在此同時,年金險儘管無法達到「每月領得更多」的需求,卻具有提供「穩定且固定現金流」的優勢。

簡單來說,陳敏莉認為「退休族應配置一定部位的年金險」的理由,雖然投保年金險不是「每月領的最多」的選擇,但是基於契約保障,確保「每月領取固定現金流,直到契約期滿」(註1)。投資配息型基金理論上可得到更高的現金流,但卻有太多變數無法持續到終老。

所以她會建議已退休的民眾,最好將已準備退休金,先將「3-5年生活費」存入銀行定存,做為生活費和緊急預備金。

之後,所有社會保險、職業年金,再加上所投保的即期年金險(或是20年期的公債)每月可領總金額,最好要能超過退休前每月收入的5-7成(即「所得替代率5-7成」)。

最後,在以上「基本退休生活準備無虞」之後,民眾還有閒錢且有興趣進行投資,才能夠進行中、長期波動較大,但報酬率也較高的投資(例如股票),以便替自己爭取到更多的退休資金。

《免責聲明》本專欄所提供之資訊,均由作者自行蒐集並撰寫完成,所有觀點僅為個人對市場的看法,並非任何投資勸誘或建議。若有引用數字及相關計算,均已力求精確,惟不保證其正確性,也不作為任何投保或購買的建議,對此不負任何法律上的責任。另外,本專欄版權所有,轉載請註明出處。※延伸閱讀》《李雪雯的健康財富百寶箱》https://www.facebook.com/wealthnotes(若讀者有相關投資理財問題,也歡迎在此專欄或以上粉絲團留言,個人將盡力、盡速回覆),在《聯合新聞網》刊登超過1星期的文章,將會轉貼在個人部落格中。

相關新聞

退休金算盤/新制勞退自提 可節稅、分紅

2024-03-18網路投保醫療險 CP值高

2024-03-18線上買旅平險 件數大增

2024-03-18專家教你保/中壯年心臟醫材保單 不可少

2024-03-18保險小百科/主約搭配附約 留意各自效期

2024-03-18退休金算盤/規劃三帳戶 打造「晚美」生活

2024-03-04備妥旅平險、車險 安心出遊

2024-03-04專家教你保/保險數位化 投保、理賠更easy

2024-03-04旅遊不便險 旅程取消、更改符條件才賠

2024-03-04保險小百科/職業分類變更 牽動傷害保險

2024-03-04專家教你保/超高齡社會 建構保險防護網

2024-02-26保險小百科/房東提告勝訴 租霸險才賠付

2024-02-26宣告利率調升 有助利變保單買氣回溫

2024-02-26新美元利變型保單 搶市

2024-02-26《「我是有錢人」迷思733》保險不保險?!

2024-02-22保險小百科/微電車強制險 留意投保規定

2024-02-19退休金算盤/信託監察人 可找親友社福團體

2024-02-19專家教你保/善用商業長照險 強化防護網

2024-02-19寵物險…協尋、廣告、喪葬費 都有理賠

2024-02-19寶貝寵物 首重手術住院保障

2024-02-19《「我是有錢人」迷思732》如何避免上當受騙?

2024-02-15年終獎金運用 掌握三點

2024-02-05三大世代投保 各有眉角

2024-02-05專家教你保/補齊四大險種 完善醫療保障

2024-02-05保險小百科/保單年度計算 以生效日為準

2024-02-05《「我是有錢人」迷思731》盡信數字,不如正確看待數字所代表的意義

2024-02-01退休金算盤/配置平衡型基金 穩健增值

2024-01-29保險金信託 守護財產安全

2024-01-29友善高齡 簡化服務系統

2024-01-29專家教你保/保意外傷害責任險 轉嫁風險

2024-01-29保險小百科/保單批註事項 常見兩大類別

2024-01-29《「我是有錢人」迷思730》保戶收到法院強制執行命令,可如何自救以保障權益?

2024-01-25退休金算盤/複合債+多重資產 豐富第二人生

2024-01-22三明治族保險 四點不漏

2024-01-22樂齡自主權 牽動生存保險金

2024-01-22專家教你保/投資型保單 新鮮人理財利器

2024-01-22保險小百科/挑重大疾病險 留意理賠範圍

2024-01-22《「我是有錢人」迷思729》2024年理財趨勢展望(下):想要投資獲利,就要以中國大陸為標準以「趨吉避凶」!

2024-01-18保險小百科/房東保凶宅險轉嫁跌價風險

2024-01-15外溢保單創新 守護民眾健康

2024-01-15外溢保單市場持續成長 健走型商品買氣火熱

2024-01-15專家教你保/企業投保兩重點 拚永續經營

2024-01-15