《「我是有錢人」迷思673》想要跟巴菲特一樣成功,就要投資全球具壟斷性龍頭企業!

最近,筆者參加了兩家投信公司,所舉行的新基金、ETF的上市記者會。由於兩檔基金、ETF所聚焦的主題(策略)相近,也是個人覺得,值得投資人長期投資的標的,想在此一併介紹給投資大眾參考。

事實上,早在今(2022)年1月時,筆者曾經在個人專欄(《「我是有錢人」迷思652》2022年展望及預測(下):升息後股市震盪難免,選對股、越跌越買!https://fund.udn.com/fund/story/7488/6064277)一文中,特別提到在投資方面的策略,應該是「越是大跌,越是進場買點,且其兩大口訣是:壟斷及務實避虛」。

當時,筆者所持的理論基礎,是來自於《競爭之死(The Myth of Capitalism)》及《金融詛咒(Finance Curse)》這兩本書。《競爭之死》一書的分析:很多人認為,巴菲特之所以成功,就是在於他擅於投資「價值型」股票。

根據該書作者Jonathan Tepper及Denise Hearn的分析,巴菲特的投資哲學是「挑巨大『護城河』的企業,要有很高的訂價能力,說穿了就是「壟斷(根據《金融詛咒(Finance Curse)》第124頁的定義,「壟斷」包括獨佔、寡佔、買方壟斷、買方寡佔、掠奪性訂價、薪資設定、專利)」。

而在巴菲特的眼裡,競爭是屬於「失敗者」,而只有市場壟斷者,才能享有成功的果實。簡單來說,這些市場壟斷者的共同特徵,就是具有超高的市值與品牌力,讓它們擁有極大的能力(「提高價格」與「限制供應」),把競爭對手碾壓並擠出市場。靠著這兩項,讓自家企業賺到盆滿缽滿,並且鞏固自身市場霸主的地位。

該書特別指出這麼多年來,巴菲特一直奉行他的投資哲學—「專挑競爭少的產業進行收購。假設他買不到獨佔事業,就會退而求其次買雙頭寡佔企業;就算買不到雙頭寡佔企業,也會買寡頭壟斷企業」。

該書點名了幾檔巴菲特的投資名單如下:與標普公司共享雙頭寡佔的信用評等公司Moody’s、在全美享有雙頭寡佔地位,握有哄抬價格「訂價優勢」的腎臟透析服務商DaVita、兩家雙頭寡佔企業—Visa及Mastercard、把持美國許多洲的銀行業—Wells Fargo及Bank of America、壟斷當地運輸市場的Burlington Northern Santa Fe、在廢棄物處理具雙頭寡佔地位的Republic Services Group、與FedEx同為美國雙頭寡佔的美國運輸業—UPS,以及具美國寡頭壟斷地位的四大航空公司股票…

當然,筆者舉以上的專欄內容,不是為了表示自己有多麼高瞻遠矚。因為事後詢問這兩家投信,最早開始有此構想並著手申請的時間,大約是去(2021)年年底左右。

不過筆者卻比較相信,以「市場壟斷」概念為選股原則的投資標的,是滿值得投資人納入長期投資的資產配置中的。因為,既然巴菲特能因此策略而投資成功,這種「複製」巴菲特成功經驗的方法,長期投資績效沒有理由會差到哪裡去。

看到這裡,許多投資大眾也許會心生疑惑:具市場壟斷能力的大企業,真的具有更高的投資價值,並且可以從中獲得更大利益嗎?以下,筆者歸納整理出3大投資理由如下:

首先,長期毛利率及報酬率,都高於其他族群:以元大投信所提供的下圖一資料顯示,全球百大企業的毛利率,遠高於MSCI世界指數,以及全球中型及小型企業。且自2019年起,更有差距拉大的趨勢。

圖一、全球百大企業毛利率高於其他族群:

資料來源:Bloomberg, 2022/8/9。全球百大企業係以標普全球100指數成份股為代表、全球中型股係以MSCI全球中型股指數成份股為代表、全球小型 股係以MSCI全球小型股指數成份股為代表。

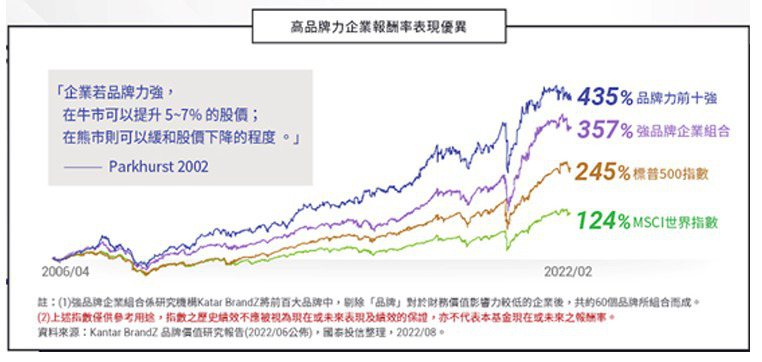

下圖二國泰投信所提供的資料顯示,高品牌力企業的報酬率表現優異。自2006年4月以來,品牌力前十強的報酬率,高達435%,而MSCI世界指數,則只有124%。

圖二、高品牌力企業報酬率表現優異:

其次,股價優於其他指數:以全球百大企業為例,自2016年來的股價表現優於MSCI世界指數、MSCI全球中型指數與小型股指數,期間經歷疫情衝擊、俄烏戰爭,但全球百大仍是最獲市場青睞標的(下圖三)。

圖三、百大企業股價表現優異:

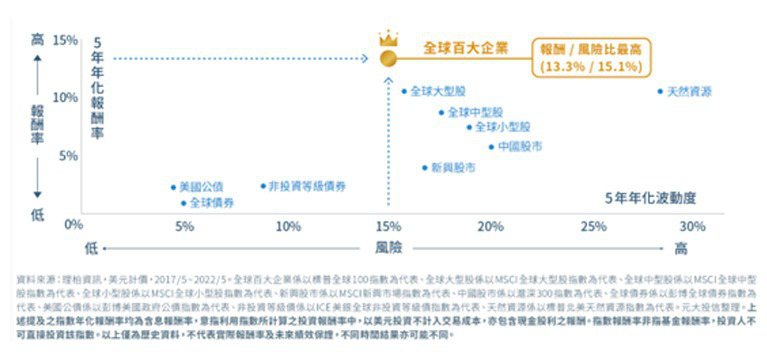

且更重要的是:近5年數據顯示,全球百大企業的整體「報酬風險比」,高於全球中小型股、中國股市及新興市場股市(下圖四)。也就是說,在「風險較低」的前提下,全球百大企業可以獲得更高的報酬。

圖四、全球百大企業可在「風險較低」的前提下,獲得更高的報酬:

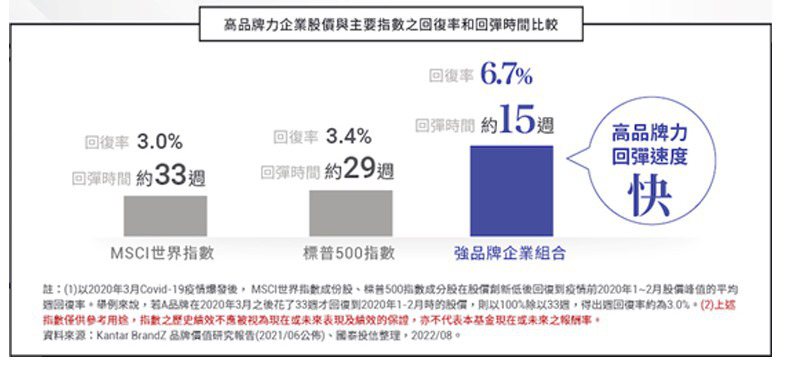

再者,就算市場大跌,股價的恢復(反彈)力也快:下表一及下圖五顯示,具有壟斷地位的企業(百大企業或具品牌力企業)的股價,就算遇到市場大跌而法倖免,但其跌幅不但較小,且回彈的力道,也優於其他族群。

表一、全球百大企業在危機後的恢復力,優於中、小型企業:

說明:黃色色塊代表數字最低(相對表現較佳)

資料提供:元大投信

圖五、高品牌力企業股價回彈速度快:

整體來說,與其他價格波動及風險都高的單一產業相比,筆者認為「全球壟斷大企業」這個概念及策略,會是未來投資人最易致富的最大關鍵之一,自然,也值得投資人長期持有。不過,一般投資人最關心的還是:到底這兩檔標的,有何差異?又該怎麼挑選適合自己的標的?筆者的分析如下:

一、主動式基金與被動式ETF的差異:由於一檔是主動式平衡型基金(元大全球優質龍頭平衡證券投資信託基金,簡稱「元大全球優質龍頭平衡基金」),另一檔是股票型ETF(國泰全球品牌50 ETF基金,簡稱「國泰全球品牌50」),其對投資人來說,會有兩大影響。

首先,就是基金管理費上的差異。由於主動式基金,需要養不少的研究人員,所以在管理費用上,一定會比被動式的ETF要高(沒有外商全球性資源的國內業者,負擔自然會更大)。

目前市場上的普遍收費行情,境內基金約是1.2%~1.5%;境外基金因為研究費用更高,大約會落在1.5%~1.8%,甚至高達2%的。至於ETF的管理費,大約落在0.2%~0.8%。但是,也有因為投資地區較為特殊,管理費也有高達近1%的標的出現。

其次,則是主動與被動的差異。有關被動式ETF的好處,就是「幾乎100%貼近所追蹤指數的漲跌,以便獲得與指數相等的報酬率;不過同樣的,當指數下跌時,ETF的缺點就是:績效也會跟著下跌。至於主動式基金的缺點,儘管有可能「表現不如整體市場指數」,但其優點卻是「有機會贏得比整體市場更高的報酬率」。

二、純股票投資與股、債組合:簡單來說,選擇國泰全球品牌50,就是屬於「一籃子的股票投資」。也就是說,選此的投資人,是看好一籃子全球50大品牌企業股價未來的發展潛力;至於選擇元大全球優質龍頭平衡基金,則是投資於「一籃子的股票與債券」。

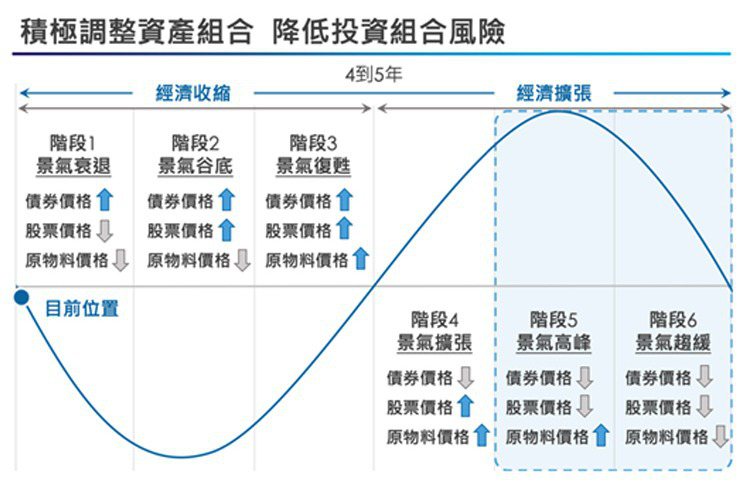

以元大投信所提供的資料顯示,其投資優勢為股票與債券配置比例有極大彈性,在景氣順風階段的股票比例最高可達90%;反之,則可將股票比例降至10%,並拉高現金、債券配置。但是,不論股票與債券的持有比重,都必須達到70%以上,也會積極調整資產組合,以提高投資組合的收益,並降低投資組合跌價的風險(下圖六)。

圖六、不同經濟景氣循環期的資產組合變動:

資料來源:元大投信

元大投信之所以透過平衡型基金,替投資人進行股債的動態平衡,是基於「股票+優質債券」的組合,可以降低單獨投資百大企業的年化波動率。以該公司所提供的資料顯示,假設100%投資在百大企業,年化波動率約有15.1%;但是,一旦納入3成的優質債券,整體年化波動率,就可以降到11.9%(圖七)。

圖七、在一籃子股票中納入優質債券,可以降低整體投資組合波動率:

資料來源:理柏資訊,美元計價,年化波動率係以月報酬率計算標準差再年化而得,波動風險計算期間 為2017/5/31~2022/5/31。 全球百大企業係以標普全球100指數為代表、優質債券係以Markit iBoxx美元流動投資等級債券指數(Markit iBoxx USD Liquid Investment Grade Index)為代表,元大投信整理

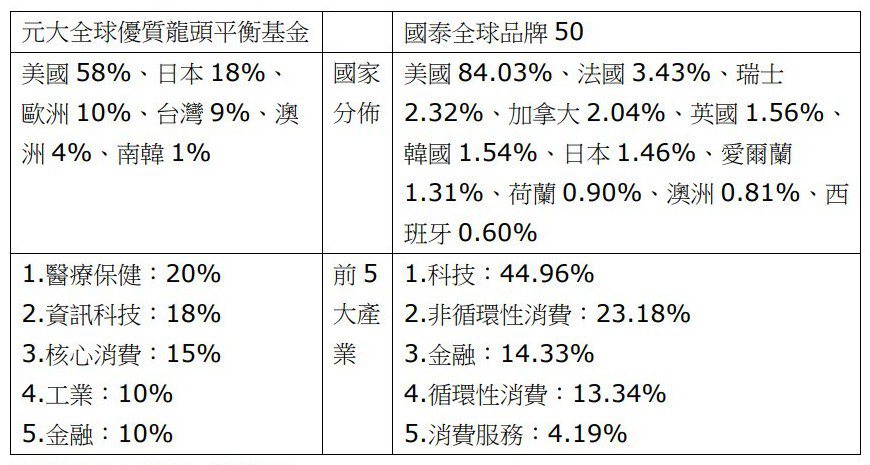

三、兩者選擇股票的範圍不同。純以股票標的來看,元大全球優質龍頭平衡基金主要是以百大企業為主,預計前三大的產業配置是「醫療保健(約20%)」、「資訊科技(約18%)」與「核心消費(約15%)」,且企業所屬國家,是以美國(約佔58%)佔第一位。

至於國泰全球品牌50,前三大產業是「科技(44.96%)」、「非循環消費(23.18%)」及「金融(14.33%)」,且國家分佈以美國(佔84.03%)為主(請見下表二)。

表二、兩檔基金、ETF的主要產業及國家分佈:

資料來源:元大投信、國泰投信

儘管兩檔標的,有不少成份股高度重疊,但仍略有差異。以國泰全球品牌50為例,前5大成份股是Amazon、LVHM、Apple、Microsoft、Coca-Cola;至於元大全球優質龍頭平衡基金,則是醫藥的輝達、默克,IC設計的高通、博通,以及巴菲特所屬的公司—金融類的波克夏公司。

簡單來說,元大全球優質龍頭平衡基金的股票選擇,是以「全球百大企業」為選股範圍;至於國泰全球品牌50,則除了「市值高」為考量外,還加入了「以無形經濟價值(Intangible Economic Value, IEV)」計算的「品牌力」,所以,一籃子指數成份股之中,並不一定是總市值最高的企業。

四、配息與不配息的差異。國泰這檔全球品牌50只投資一籃子股票,並不投資於任何債券,但卻訴求「每年配息」。雖然基金經理人李翰林表示,該檔ETF在擇標的上,並不特別強調「高股息」的特色,且未來真正配息數字,還得視市場環境實際變化而定。但從過去指數成份股過去的資料顯示,配息率大約落在1%~2%。

至於元大這檔主動式平衡型基金,雖然投資組合中會有一定比例,放在投資等級債(根據元大投信的說法,其目的不是為了「提供穩定配息」,而是降低整體資產配置的年化波動率),但是卻完全訴求「不配息」,且所有配息全部滾入本金繼續進行投資。

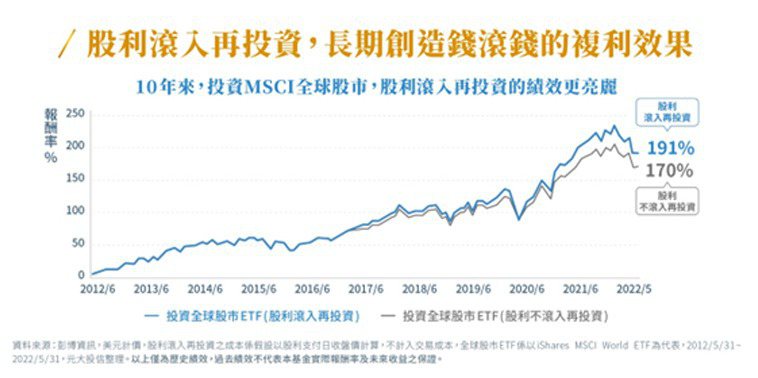

如果投資人問筆者的意見,個人比較傾向於「有任何配息、不要提醒,繼續滾入本金繼續投資」。因為,這樣才能夠真正發揮長期投資之下的「複利」的效果。就算是有定期現金流需求的人(退休族),其實一樣可以透過「部分解約」的方式,達到以上的目標。總的來說,長期投資報酬率極大化,遠比「提供固定配息,但整體報酬率會降低」重要!

例如元大投信就統計過去十年,台灣加權股價指數平均年化報酬率為7.30%(不含息),而美國標普500指數平均年化報酬率為11.07%(不含息)可以看出,如果投資以美股為首的全球股市,用配息再投入追求複利效果,也就是累積型基金長期複利的時間威力,可望達到更顯著的投資成果。

假設以十年為一個投資階段,中長期淨值增長對於總報酬的貢獻仍是大於配息對於總報酬的貢獻。所以,一檔好的標的應該能夠長期持有,透過利息再投資,才能達到報酬最大化(圖八)。

圖八、股利再投資,長期才能享有複利效果:

五、投資人進行資產配置的差異:由於其中一檔是純股票型ETF,另一檔是股債平衡基金,兩者在風險報酬等級上就有不同。例如元大全球優質龍頭平衡基金,屬於跨國投資平衡型基金,風險報酬等級為RR3,因此,比較適合承受風險中等的穩健型投資人;至於國泰投信所發的國泰全球品牌50,其風險報酬等級為RR4,比較適合能承受較高風險,但希望能獲得較高報酬的投資人。

簡單來說,元大全球優質龍頭平衡基金是由基金經理人,透過股債比的動態調整,幫投資人降低整體波動率,並提高平均報酬率;至於國泰全球品牌50,則是由投資人,自行搭配其他投資標的(例如該公司建議00878),以降低投資人整體資產的波動率,並提高平均報酬率。

以國泰投信所提供的資料顯示,投資人以國泰品牌50,再搭配另一檔高配息標的(00878),可以降低兩個標的的年化波動率,並且提高整體報酬率(報酬風險比,下表三)。

表三、投資人同時挑選2檔ETF進行搭配,可以降低波動率,並提高年化報酬率:

資料來源:Bloomberg,2017/7/30~2022/7/30,美元計價,國泰投信整理

正因為以上兩檔投資標的的差異,放到個人資產配置上,就會有不同的意義產生。以純股票或債券型ETF來說,它就是做為眾多股債資產配置當中的一環,就算是長期投資人,也必須自行決定所佔總資產的比重;至於直接買股債平衡型基金的好處,就是該基金的經理人,就是幫客戶進行資產配置的關鍵人物。

所以,如果投資人問筆者,該選哪一檔?個人的回答將是:如果不擅於自己進行資產配置的人,適合選擇元大這檔元大全球優質龍頭平衡基金;假設自己擅於進行資產配置的標的選擇,當然可以直接選擇國泰這檔國泰全球品牌50。

表四、2大具有「壟斷」概念新投資標的比較:

資料來源:元大投信、國泰投信

什麼是「收益平準金」?它對投資人有什麼好處?

「收益平準金機制」是基金可分配股息的項目之一,其執行方式是將每筆申購金額,按照投資人進場的時間加以記錄,並從每筆申購金額中,按距離下次配息日的時間為比率,提撥配息項目。也就是說,越早申購的投資人,其「收益平準金」的提撥比率越低,反之,提撥的比率則越高。

這樣做法的好處在於:後來進場(特別是基金公司公告股利發放標準之後)的投資人,每單位的分配收益,就不會因此而受到影響,解決了過往ETF配息率,可能因大額申購或贖回而受到影響的問題。

簡單來說,此一機制對於先買入ETF的投資人更公平,不會有較晚才進場的投資人,因配息被瓜分而產生稀釋狀況,讓越早進場的投資人,能享有完整參與ETF成長的優勢,更適合投資人採取「買得早、抱得久、定期定額」的投資策略。

《免責聲明》本專欄所提供之資訊,均由作者自行蒐集並撰寫完成,所有觀點僅為個人對市場的看法,並非任何投資勸誘或建議。若有引用數字及相關計算,均已力求精確,惟不保證其正確性,也不作為任何投保或購買的建議,對此不負任何法律上的責任。另外,本專欄版權所有,轉載請註明出處。《延伸閱讀》

《李雪雯的健康財富百寶箱》(若讀者有相關投資理財問題,也歡迎在此專欄或以上粉絲團留言,個人將盡力、盡速回覆),在《聯合新聞網》刊登超過1星期的文章,將會轉貼在「個人部落格」中

相關新聞

退休金算盤/新制勞退自提 可節稅、分紅

2024-03-18網路投保醫療險 CP值高

2024-03-18線上買旅平險 件數大增

2024-03-18專家教你保/中壯年心臟醫材保單 不可少

2024-03-18保險小百科/主約搭配附約 留意各自效期

2024-03-18退休金算盤/規劃三帳戶 打造「晚美」生活

2024-03-04備妥旅平險、車險 安心出遊

2024-03-04專家教你保/保險數位化 投保、理賠更easy

2024-03-04旅遊不便險 旅程取消、更改符條件才賠

2024-03-04保險小百科/職業分類變更 牽動傷害保險

2024-03-04專家教你保/超高齡社會 建構保險防護網

2024-02-26保險小百科/房東提告勝訴 租霸險才賠付

2024-02-26宣告利率調升 有助利變保單買氣回溫

2024-02-26新美元利變型保單 搶市

2024-02-26《「我是有錢人」迷思733》保險不保險?!

2024-02-22保險小百科/微電車強制險 留意投保規定

2024-02-19退休金算盤/信託監察人 可找親友社福團體

2024-02-19專家教你保/善用商業長照險 強化防護網

2024-02-19寵物險…協尋、廣告、喪葬費 都有理賠

2024-02-19寶貝寵物 首重手術住院保障

2024-02-19《「我是有錢人」迷思732》如何避免上當受騙?

2024-02-15年終獎金運用 掌握三點

2024-02-05三大世代投保 各有眉角

2024-02-05專家教你保/補齊四大險種 完善醫療保障

2024-02-05保險小百科/保單年度計算 以生效日為準

2024-02-05《「我是有錢人」迷思731》盡信數字,不如正確看待數字所代表的意義

2024-02-01退休金算盤/配置平衡型基金 穩健增值

2024-01-29保險金信託 守護財產安全

2024-01-29友善高齡 簡化服務系統

2024-01-29專家教你保/保意外傷害責任險 轉嫁風險

2024-01-29保險小百科/保單批註事項 常見兩大類別

2024-01-29《「我是有錢人」迷思730》保戶收到法院強制執行命令,可如何自救以保障權益?

2024-01-25退休金算盤/複合債+多重資產 豐富第二人生

2024-01-22三明治族保險 四點不漏

2024-01-22樂齡自主權 牽動生存保險金

2024-01-22專家教你保/投資型保單 新鮮人理財利器

2024-01-22保險小百科/挑重大疾病險 留意理賠範圍

2024-01-22《「我是有錢人」迷思729》2024年理財趨勢展望(下):想要投資獲利,就要以中國大陸為標準以「趨吉避凶」!

2024-01-18保險小百科/房東保凶宅險轉嫁跌價風險

2024-01-15外溢保單創新 守護民眾健康

2024-01-15外溢保單市場持續成長 健走型商品買氣火熱

2024-01-15專家教你保/企業投保兩重點 拚永續經營

2024-01-15