基金操盤手/趨勢型產業 成長動能佳

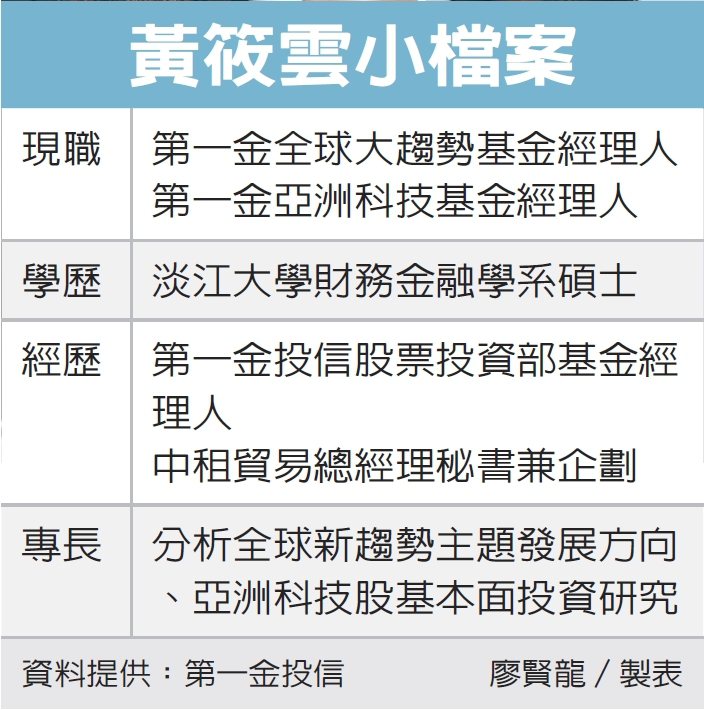

美股帶動全球股市反彈,基金表現也一掃前幾個月陰霾,第一金全球大趨勢基金經理人黃筱雲表示,近期市場受到升息、經濟衰退、去化庫存等消息面影響,但仍看好的趨勢型產業如雲端與儲能等相關技術,成長動能不受市場雜音影響。

11月聯準會再度升息3碼,主席鮑爾會後聲明暗示,升息速度有機會放緩、終期利率可能高於預期,這代表未來升息時間恐將拉長,市場偏鷹解讀帶來美股震盪。

黃筱雲表示,近期全球金融市場敏感度提高,易受消息面、數據面及政策看法影響,股價處於反覆震盪等待轉折點,預期經濟正增長未見硬著陸風險,庫存、營收獲利續見修正,研判股價提前反應機率高,年底至明年第1季或有機會出現股價動能轉折,可伺機低接加碼優質趨勢股。

聯準會升息決議發布後,FedWatch最新資金利率水準終點落點顯示,今年12月、明年2月市場多數預期終期利率水準落在4.25%至4.50%以及4.75%至5%,反應升息幅度皆為2碼,3月終期利率水準則可能落在5%至4.25%,升息幅度為1碼,接著升息可能暫時趨緩。

值得留意的是,觀察聯準會後續升息動作及聲明內容方向,判斷停止升息的可能時間點,但根據以往經驗,投資人的預期心理反應,讓股市轉折點可能較停止升息來得早。

觀察聯準會持續升息、資金持續流入美國,美元資產仍將維持強勢,至明年第1季升息持續階段,防禦型資產相對看好,利率攀升對成長股表現壓力仍大。

觀察10月ISM製造業指數降至50.2,但是分項指標例如:新訂單、就業、生產等已見改善,從周期循環對照觀察,研判ISM製造業指數下滑滿足點將會落在今年第4季至明年第1季之間。

黃筱雲指出,由Factset獲利數據觀察,標普500指數今年第3季整體獲利年增2.2%,全年獲利持續下修至6.1%,明年則下修至6.4%,能源、不動產、工業獲利表現較佳,科技業獲利雖衰退,但細產業仍有看好標的,相對看好的趨勢型產業如:雲端及儲能標的可受惠成長增速與再生能源轉型需求等。

近期在聯準會鷹派聲明的干擾下,金融市場仍將陷高度敏感、震盪,聯準會利率政策將引導通膨緩步下滑,消費及勞動市場仍屬健康,後續檢視個股財報、庫存去化調整速度,投資標的宜留意順周期循環產業,並逢低加碼優質趨勢標的,行情反覆震盪期建議投資人定期定額長期投資,靜候行情轉折時點到來。

延伸閱讀

相關新聞

2024第2季基金投資趨勢/股票配置六成 瞄準科技、生技

2024-03-20多重資產基金 中長線布局

2024-03-20科技基金 長線有賺頭

2024-03-19全球市場觀測站/亞洲非投等債 搶鏡

2024-03-18AI 概念股 多頭不退燒

2024-03-18八類基金 Q2投資優選

2024-03-13Q2買股 瞄準美日印台

2024-03-12股債平衡配置 攻守兼備

2024-03-12外資買亞股 最愛台灣

2024-03-12全球市場觀測站/陸股不宜過度看空

2024-03-11多頭將續航 逢低進場

2024-03-07進場操作高股息ETF 留意填息力

2024-03-06高含「積」量標的 有看頭

2024-03-06跨國平衡商品 攻守兼備

2024-03-06加碼中小基金 提高勝率

2024-03-05基金觀點/善用高息商品 精準卡位

2024-03-05全球市場觀測站/日股多頭氣勢十足

2024-03-04投資ESG股債 長線有甜頭

2024-03-02ESG怎麼挑? 參考國際評比

2024-03-01績效十強ETF 日、台、美股風光

2024-02-29基建族群 長線看俏

2024-02-28外資買亞股 最愛南韓

2024-02-27績效常勝軍 定期定額買

2024-02-26美利率轉折期 押股債平衡

2024-02-23投信境內商品 規模衝7兆元

2024-02-21電動車商品 衝勁十足

2024-02-21股債投資 四機會、三策略

2024-02-21高股息商品 抗震優選

2024-02-21中小型基金 錢景閃亮

2024-02-20挑高股息商品 盯填息力

2024-02-19基金操盤手/AI 題材燒 炒熱科技股

2024-02-19全球市場觀測站/日股強勢 後勁十足

2024-02-18消費股鍍金 三利多加持

2024-02-18高股息商品 可分批布局

2024-02-17台股、債券、美股ETF 龍年優選

2024-02-17AI鏈利多不斷 伺機介入

2024-02-16全球股票、美元債 擇優配置

2024-02-15科技、印度基金 讚

2024-02-15半導體基金 後市看漲

2024-02-15平衡型商品 穩中求勝

2024-02-14股債商品 買氣爆棚

2024-02-06高息型火紅 投資人加碼

2024-02-06