核心+衛星配置 小資族必學

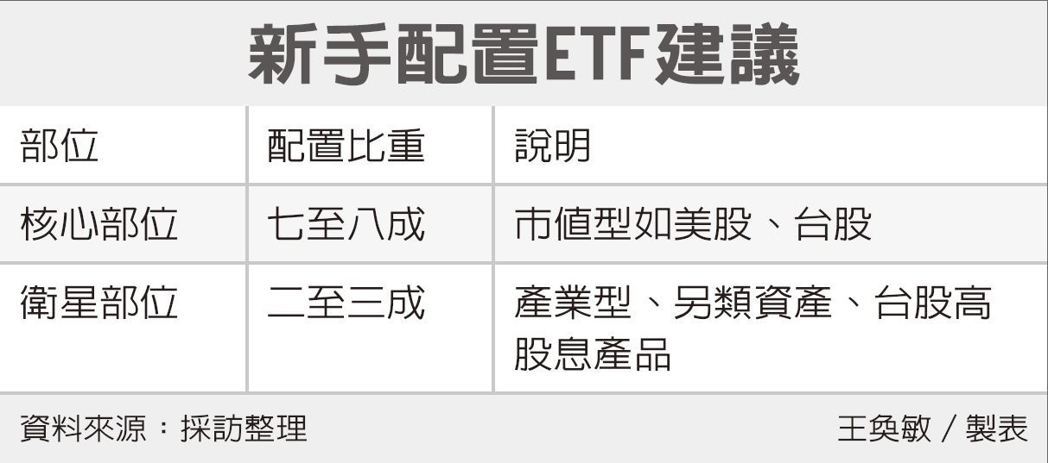

美國聯準會快速升息、通膨也來到40年新高,全球股市劇烈震盪,然而對小資族及投資新手來說,反而應該要趁市場波動,開始累積自己的投資部位。就是以核心部位加衛星部位來建構投資組合是最簡單的方法,現階段高通膨看來已回不去的態勢下,還可以適度增加另類資產的配置,長期投資提升超額報酬

富邦投信指出,投資組合中的核心部位必須要以長期投資角度來挑選,例如選擇市值型ETF,比如追蹤臺灣50指數的富邦台50(006208),與加權指數相關性極高,十分具有台股代表性。

值得一提的是,對於長期持有者而言,富邦台50還有一項優勢,那就是平均年費用率、經理費相對其他台股ETF低。總費用率是ETF的內扣成本,是一項持續性收取的費用,長期在複利效果影響下,總費用率會是影響ETF報酬表現的重要因素。以2021年來看,富邦台50總費用率0.35%,其他台股原型ETF平均則為0.83%。

當市場轉向熊市時,市值型ETF當然也會下跌,但不用過度擔心,小資族或新手可以透過定期定額,同樣的資金反而可以愈買愈多,耐心穩健地累積部位,等到牛市回歸,低檔累積的龐大部位就可以創造驚人的獲利表現。

至於投資組合中的衛星部位,則可從短期角度來挑選能夠增加投資組合效率的標的,可選擇目前具備高度成長潛力的產業型ETF,比方時下最夯的電動車、元宇宙等,另外也要特別留意的是,產業型ETF通常波動度也會較市值型大,因此衛星部位的配置比重通常不宜過高,約二至三成。

高通膨時代下,還可以考慮適度布局另類資產,尤其以實質資產類別如REITs,是抗通膨的最佳選擇,除了可以穩穩領息當房東,行情來時股價上漲,投資人還可以價差、股息雙賺。

元大全球優質龍頭平衡基金研究團隊表示,對小資族來說,建議選擇市場上最具代表ETF,比較容易累積信心。

標的市場、品牌、規模、成交量等,都是值得重視的環節。新手入門可以從全球最具代表的美股開始,例如元大S&P500 ETF,追蹤美股最具代表S&P500指數,連巴菲特都認可,成分股遍布於多元產業,是參與美股最佳選擇。

如果重視固定現金流收入穩定度,可以考慮台股高股息產品,最具代表有元大高股息及元大高息低波。 元大高股息ETF成立14年來,都是用「預測未來股利率最高」的方式來挑選成分股。已經歷經歐債危機、陸股融斷、中美貿易戰、新冠疫情等考驗,已連續11年配息填息,成功提供台灣企業高股息成果給投資人。

相對於一般高股息ETF,元大高息低波ETF在選股邏輯上,涵蓋更多基本面與股價動能面因子,而且採取價值選股哲學, 將「本益比」做為重點的成分股篩選標準,透過定期買進本益比相對低廉的股票,賣出漲多昂貴的股票,優化投資組合。報酬表現一直是高股息ETF的資優生,不僅每單位配息金額逐年成長,也幫投資人積極爭取資本利得。近期改為「季配息」後,預計將於今年9月進行除息交易。

相關新聞

2024第2季基金投資趨勢/股票配置六成 瞄準科技、生技

2024-03-20多重資產基金 中長線布局

2024-03-20科技基金 長線有賺頭

2024-03-19全球市場觀測站/亞洲非投等債 搶鏡

2024-03-18AI 概念股 多頭不退燒

2024-03-18八類基金 Q2投資優選

2024-03-13Q2買股 瞄準美日印台

2024-03-12股債平衡配置 攻守兼備

2024-03-12外資買亞股 最愛台灣

2024-03-12全球市場觀測站/陸股不宜過度看空

2024-03-11多頭將續航 逢低進場

2024-03-07進場操作高股息ETF 留意填息力

2024-03-06高含「積」量標的 有看頭

2024-03-06跨國平衡商品 攻守兼備

2024-03-06加碼中小基金 提高勝率

2024-03-05基金觀點/善用高息商品 精準卡位

2024-03-05全球市場觀測站/日股多頭氣勢十足

2024-03-04投資ESG股債 長線有甜頭

2024-03-02ESG怎麼挑? 參考國際評比

2024-03-01績效十強ETF 日、台、美股風光

2024-02-29基建族群 長線看俏

2024-02-28外資買亞股 最愛南韓

2024-02-27績效常勝軍 定期定額買

2024-02-26美利率轉折期 押股債平衡

2024-02-23投信境內商品 規模衝7兆元

2024-02-21電動車商品 衝勁十足

2024-02-21股債投資 四機會、三策略

2024-02-21高股息商品 抗震優選

2024-02-21中小型基金 錢景閃亮

2024-02-20挑高股息商品 盯填息力

2024-02-19基金操盤手/AI 題材燒 炒熱科技股

2024-02-19全球市場觀測站/日股強勢 後勁十足

2024-02-18消費股鍍金 三利多加持

2024-02-18高股息商品 可分批布局

2024-02-17台股、債券、美股ETF 龍年優選

2024-02-17AI鏈利多不斷 伺機介入

2024-02-16全球股票、美元債 擇優配置

2024-02-15科技、印度基金 讚

2024-02-15半導體基金 後市看漲

2024-02-15平衡型商品 穩中求勝

2024-02-14股債商品 買氣爆棚

2024-02-06高息型火紅 投資人加碼

2024-02-06